Распространение - Backspread

В покрывало стратегия, обратная коэффициент спреда и также известен как спред с обратным соотношением. Используя коллы, можно построить бычью стратегию, известную как обратный спрэд, а с помощью путов можно построить стратегию, известную как обратный спред пут.

Обратный звонок

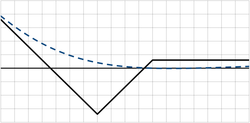

В обратный звонок (спред обратного соотношения колл) - это бычья стратегия в торговле опционами, при которой трейдер опционов записывает несколько опционов колл и покупает больше опционов колл на те же базовые акции и дату истечения срока, но по более высокой цене. цена исполнения. Это стратегия с неограниченной прибылью и ограниченным риском, которая используется, когда трейдер думает, что цена базового актива резко вырастет в ближайшем будущем.

Бэкспред колла 2: 1 может быть создан путем продажи нескольких коллов по более низкой цене страйка и покупки в два раза большего количества коллов с более высоким страйком.

Положить обратно

В положить обратно - это стратегия в торговле опционами, при которой трейдер опционов записывает несколько опционов пут по более высокой цене исполнения (часто при деньгах ) и покупает большее количество (часто вдвое больше) опционов пут по более низкой цене исполнения (часто вне денег ) той же базовой акции и даты истечения срока действия. Обычно страйки выбираются таким образом, чтобы стоимость длинных путов в значительной степени компенсировалась премией, полученной при написании путов при деньгах. Эта стратегия обычно считается очень медвежьей, но она также может служить нейтральным / бычьим ходом при определенных условиях.

Максимальная прибыль по этой стратегии достигается, когда цена базовой ценной бумаги приближается к нулю до истечения срока действия опционов. Учитывая эти заявления:

Максимальная прибыль на одну комбинацию пут с обратным спрэдом может быть выражена как:

Максимальная прибыль достигается, если цена базового актива равна или превышает верхнюю страйк-цену на момент истечения срока действия и может быть выражена просто как:

Максимальный убыток для этой стратегии берется, когда цена базовой ценной бумаги движется точно к нижнему страйку при истечении срока действия. Убыток, понесенный на комбинацию пут обратного спреда, может быть выражен как:

Как очень медвежья стратегия

Максимальная прибыль от этой стратегии реализуется, если базовый актив достигает нуля до истечения срока действия опционов. Максимальный убыток для этой стратегии реализуется, когда к истечению срока базовый актив умеренно медвежьим движением к цене более низкого страйка. Эту стратегию можно использовать, когда трейдер считает, что произойдет очень резкое нисходящее движение, и хотел бы войти в позицию, не уплачивая большую премию, поскольку записанные путы компенсируют стоимость приобретенных пут.

Как нейтральная / бычья стратегия

Стратегия часто может быть размещена на чистый кредит, когда чистая премия, полученная по письменным путам, минус премия, уплаченная по длинным путам, является положительной. В этом случае эту стратегию можно рассматривать как нейтральную или бычью игру, поскольку чистый кредит может быть сохранен, если базовая цена остается на уровне верхней страйк-цены или превышает ее при истечении срока действия опционов.

Динамика греков

Эта позиция имеет сложный профиль, поскольку Греки Вега и Тета по-разному влияют на прибыльность позиции в зависимости от того, находится ли базовая спотовая цена выше или ниже верхнего страйка. Когда цена базового актива находится на уровне верхнего страйка или выше, позиция короткая вега (стоимость позиции уменьшается по мере увеличения волатильности) и длинная тета (значение позиции увеличивается по прошествии времени). Когда базовый актив ниже верхней страйк-цены, это длинная вегета (стоимость позиции увеличивается по мере увеличения волатильности) и короткая тета (стоимость позиции уменьшается с течением времени).

На фондовых рынках

На рынках опционов на акции (включая индексы акций и производные акции, такие как ETFs, но, возможно, исключая обратные ETF ), было замечено, что существует обратная корреляция между ценой базового актива и подразумеваемой волатильностью его опционов. Подразумеваемая волатильность часто увеличение как цена базового актива уменьшается и наоборот. Эта корреляция выгодно проявляется для трейдеров в позиции откладывания спреда.

Поскольку эта позиция является длинной вегой, когда цена базового актива падает ниже верхней цены исполнения, эта позиция может предложить некоторую степень защиты трейдеру опционов на акции, который не хотел медвежьего движения. По мере увеличения волатильности увеличивается и текущая стоимость позиции, что может дать трейдеру время для выхода с уменьшенными потерями или даже небольшой прибылью в некоторых условиях. Поскольку эта позиция является короткой вегой, когда базовый актив выше верхней цены исполнения, эта динамика снова полезна для трейдера опционов на акции.

Для фондовых рынков (как описано выше) обратный спрэд обычно не предлагает такой полезной динамики, поскольку обычно связанные с этим изменения волатильности при движении цен на фондовых рынках могут усугубить убытки при медвежьем движении и снизить прибыль при бычьем движении базового актива. .

На товарных фьючерсных рынках

С опциями на товарные фьючерсы (и, возможно, обратные ETF), эта взаимосвязь может быть обратной, поскольку наблюдаемая корреляция между движением цен и подразумеваемой волатильностью является положительной, что означает, что по мере роста цен растет и волатильность. В этом случае трейдер с обратным спредом может извлечь выгоду из этих эффектов, а трейдер с обратным спредом - нет.

Смотрите также

использованная литература

- Макмиллан, Лоуренс Г. (2002). Варианты как стратегическая инвестиция (4-е изд.). Нью-Йорк: Нью-Йоркский финансовый институт. ISBN 0-7352-0197-8.

- Халл, Джон С. (2006). Опционы, фьючерсы и другие производные инструменты (6-е изд.). Пирсон Прентис Холл. п. 381. ISBN 0-13-149908-4.

![{ext {Maximum Profit}} = left [K_ {u} -2 imes left (K_ {u} -K_ {l} ight) + C_ {n} ight] imes N](https://wikimedia.org/api/rest_v1/media/math/render/svg/924159687a02609bcbb196e7ad7560350ddfb688)