Налог на дополнительные льготы (Австралия) - Fringe benefits tax (Australia)

В налог на дополнительные льготы (FBT) - налог, применяемый в Австралийская налоговая система посредством Налоговое управление Австралии. Налог взимается с большинства неденежных льгот, которые работодатель предоставляет «в отношении занятости». Налог взимается с работодателя, а не с работника, и будет взиматься независимо от того, предоставляется ли льгота непосредственно работнику или партнеру работника.[1]

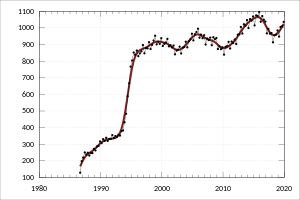

Этот налог впервые был введен в 1986 году, и действие налога описано в Законе об оценке налоговых льгот 1986 года.[2]

Дополнительные преимущества

Дополнительное пособие - это дополнительное пособие, дополняющее денежную заработную плату или оклад сотрудника, например, служебный автомобиль, частное медицинское обслуживание и т. Д. В Австралии это пособие в отношении занятости - пособие, предоставляемое сотруднику (или партнерам) работодатель в отношении найма работника. «Сотрудник» может быть текущим, бывшим или будущим сотрудником, и порядок выплаты вознаграждения будет одинаковым, независимо от того, получено ли оно непосредственно сотрудником или ассоциированным лицом сотрудника. Обратите внимание, что сотрудник отличается от подрядчика, а дополнительные льготы предназначены только для сотрудников или партнеров.[3]

В законодательстве перечислены несколько конкретных «типов» льгот, в том числе дополнительные льготы на покупку автомобиля, дополнительные льготы по ссуде, дополнительные льготы по жилью и другие. Для каждого типа дополнительного пособия предписывается один или несколько методов определения размера дополнительного пособия. налогооблагаемая стоимость выгоды.[4]

Расчет налога к уплате

| Год окончания | ||

| Март 2014 г. | 46.5% | |

| Март 2015 г. | 47% | |

| Март 2016 г. | 49% | |

| Март 2017 г. | 49% | |

| Март 2018 г. | 47% |

За год FBT, заканчивающийся 31 марта 2015 г., FBT будет выплачиваться работодателем по ставке 47%, что представляет собой наивысшую ставку предельного налога на прибыль (45%), плюс Сбор по программе Medicare по состоянию на 1 июля 2014 г. (2%). Эта ставка применяется к «накопленной» налогооблагаемой стоимости всех льгот, предоставленных сотрудникам, за вычетом любых взносов, сделанных сотрудником. Однако некоторые льготы освобождаются от FBT, а другие облагаются налогом только в том случае, если стоимость превышает некоторую пороговую сумму.

Льготы, освобожденные от FBT, включают:

- Заработная плата и заработная плата (пособие)

- Жилье в отдаленных районах

- Пособия на проживание вне дома (частично освобождены)

- Расходы на переезд сотрудников

- Пенсия (пенсионные / частные пенсионные взносы)

- Незначительные выплаты (менее 300 долларов США), получаемые нечасто и нерегулярно;[6]

- Предметы, связанные с работой:

- защитная одежда

- инструменты торговли

- портфели

- мобильные телефоны

- ноутбуки и аналогичные портативные цифровые помощники, включая программное обеспечение, портативные принтеры, калькуляторы, электронные дневники.

- Некоторые льготы, которые обычно не освобождаются, могут быть таковыми, если они предоставляются общественным благотворительным учреждением (например, благотворительными организациями и государственными / некоммерческими больницами), в пределах определенной суммы.

FBT не выплачивается по освобожденным льготам, и от работника не требуется вносить какой-либо вклад в пользу этих льгот. Они также освобождены от подоходного налога в руках сотрудника. Они не включаются в отчетные дополнительные льготы.

- Примечание. Когда льгота освобождается от налога, это не означает, что она не является FBT, напротив, это интерпретируется как обязательство FBT 0%.

К автотранспортным средствам, предоставленным работодателем, применяются особые правила. Можно использовать любой из двух методов. Метод установленных законом формул более популярен, потому что требует меньшего количества записей. Он обеспечивает более низкие ставки FBT по мере увеличения использования автомобиля и уменьшения его капитальной стоимости.

- Примечание. Дополнительное пособие на автотранспортные средства возникает только в том случае, если автомобиль предоставляется сотруднику в той степени, в которой он используется в личных целях (например, автомобиль для отпуска). Однако правило пропорционального распределения может применяться, когда работник использует автотранспортное средство для двойных целей, таких как деятельность, связанная с работой, и личное использование, поэтому ответственность FBT на работодателе будет той частью, которая предназначена для частного использования.

13 мая 2008 г. было снято освобождение от уплаты FBT для ноутбуков или других технологических устройств. С 1995 года правила разрешали высокооплачиваемым людям получать портативные компьютеры почти бесплатно, покупая такое оборудование через зарплатные пакеты. Поскольку оборудование было освобождено от FBT, сотрудник покупал оборудование, жертвуя зарплатой, тем самым уменьшая свой доход, что давало экономию до 46,5% налога. Затем служащий мог требовать амортизации оборудования, обычно в течение трехлетнего периода, в своей личной налоговой декларации. Если в конце этого периода оборудование было продано как бывшее в употреблении, можно было даже получить прибыль от сделки. С мая 2008 года освобождение от уплаты FBT было снято для ноутбуков или других технологических товаров в соответствии с правилами упаковки заработной платы. Сотрудник также больше не мог требовать амортизации.

Изменения в 2015 году

Федеральное правительство представило бюджет на 2015-2016 годы.[7] 12 мая 2015 года. Бюджет включал предлагаемые изменения в льготы по питанию, развлечениям и аренде помещений для отдыха / аренде помещений с введением годового ограничения. Таким образом, предлагаемые изменения распространяются на сотрудников государственных больниц и некоммерческих работодателей, освобожденных от уплаты FBT.

Предлагаемые изменения должны вступить в силу с 1 апреля 2016 года, в соответствии с которым эти льготы, освобожденные от налогообложения, будут ограничены на уровне 2550 долларов за один FBT год (максимальный размер совокупного дохода в размере 5000 долларов, разделенный на валовую ставку 2-го типа, равную 1,9608).

Упаковка зарплаты

Некоторые работодатели предлагают своим сотрудникам дополнительные льготы вместо части их зарплаты в рамках соглашения, называемого упаковка зарплаты. Такие меры, если таковые имеются, могут быть эффективным способом снижения подоходного налога с работника за счет снижения заработной платы. Хотя работодатель является стороной, обязанной платить FBT, многие работодатели взыскивают с работника ответственность FBT, как правило, в рамках договоренности о упаковке.

Отчетные дополнительные льготы

Хотя FBT выплачивается работодателем, вознаграждения, полученные сотрудником, также должны быть указаны работодателем в сводке платежей PAYG сотрудника (ранее известном как групповой сертификат) как подлежащие отчетности дополнительные пособия, если размер пособия превышает 2000 долларов.[8] Хотя подотчетные дополнительные льготы показаны в сводке платежей PAYG и в налоговой декларации работника, они не учитываются в доходах работника, облагаемых подоходным налогом. Однако они включаются в проверку нуждаемости (дохода).

Указанная сумма представляет собой «накопленную» налогооблагаемую стоимость вознаграждений, полученных сотрудником или ассоциированным лицом сотрудника (например, родственником) в год FBT, который заканчивается 31 марта каждого года.

Смотрите также

внешняя ссылка

Примечания

- ^ «Налог на дополнительные льготы - что вам нужно знать: что такое налог на дополнительные льготы». Архивировано из оригинал 19 января 2012 г.. Получено 22 декабря 2019.

- ^ Закон 1986 года об оценке налоговых льгот (Cth).

- ^ «Налог на дополнительные льготы (FBT)». Налоговое управление Австралии. © Содружество Австралии. Получено 18 октября 2015.

- ^ «Налог на дополнительные льготы - что вам нужно знать: категории дополнительных льгот». Архивировано из оригинал 20 января 2012 г.. Получено 22 декабря 2019.

- ^ ATO: ставки FBT

- ^ Закон 1986 года об оценке налоговых льгот (Cth) s 58P.

- ^ Бюджет на 2015/2016 гг.

- ^ "ATO: отчетные дополнительные преимущества". Архивировано из оригинал 3 мая 2012 г.. Получено 22 декабря 2019.